6月1日,香港稅務局發出2021/22年度個別人士報稅表,約247萬份,包括電子報稅表56萬份,紙張報稅表191萬份。稅表發出后納稅人需要在一個內遞交稅表到稅局,即7月2日或之前需要將稅表遞交到稅務局;經營獨資業務人士的交表限期則為三個月,即9月1日或之前需要將稅表遞交到稅務局。

網上報稅可自動獲延期一個月:

一般人士可自動延至8月2日;

經營獨資業務人士可自動延至10月3日。

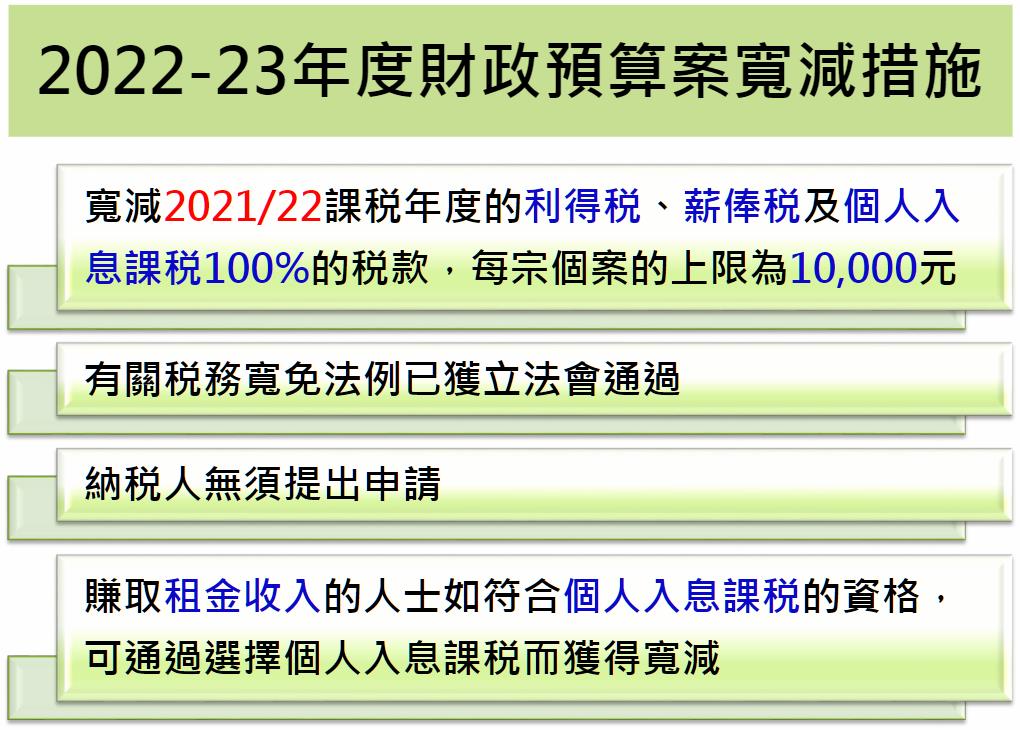

稅務局局長譚大鵬在記者招待會上介紹,《2022年收入(稅務寬免)條例草案》已于4月6日獲立法會通過,落實政府在2022/23年度《財政預算案》提出的稅務寬免,即寬減2021/22課稅年度百分之百的利得稅、薪俸稅和個人入息課稅,每宗個案以10,000元為上限。納稅人只需如常填報2021/22課稅年度報稅表,有關寬減會在評稅中反映。

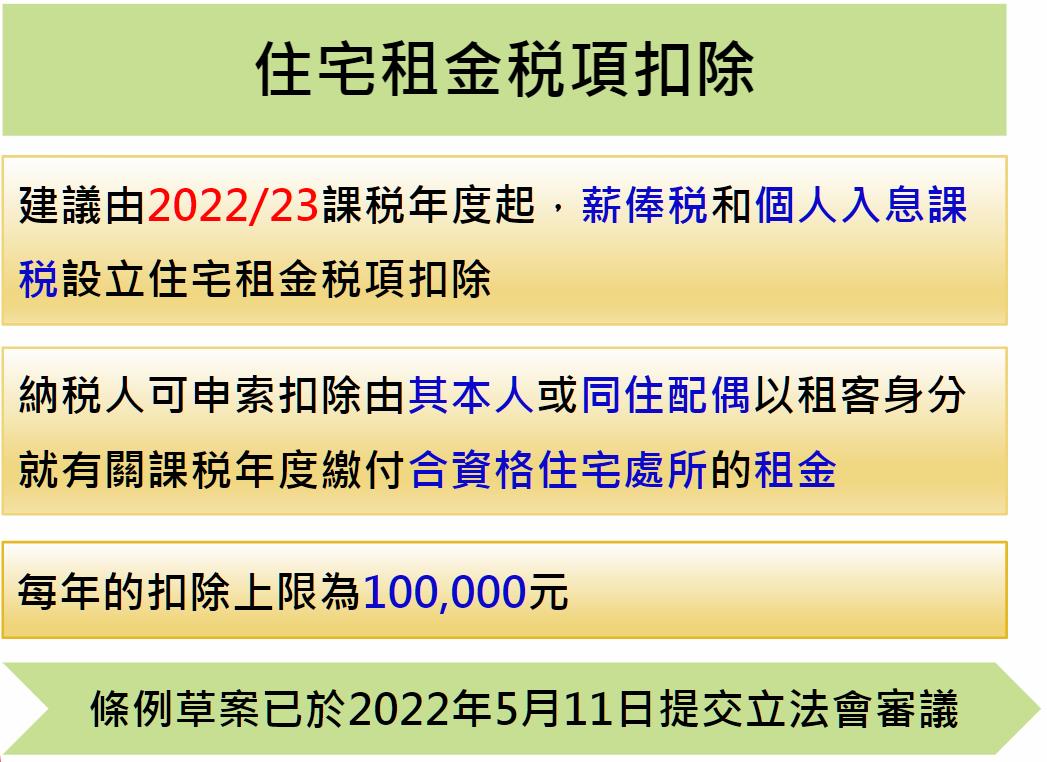

2021/22課稅年度個別人士報稅表就財政司司長建議由2022/23課稅年度開始增設的住宅租金稅項扣除措施,新增了第10A部予納稅人填寫相關資料。根據現已提交立法會審議的有關條例草案,沒持有任何住宅物業的薪俸稅和個人入息課稅納稅人可申索扣除由其本人或同住配偶以租客身分繳付的租金,每年的扣除上限為100,000元。此項建議須完成立法程序后才可實施。

注意:選擇以郵寄方式遞交報稅表的納稅人,須留意投寄時有否支付足額郵資,以確保稅務文件能妥善寄到稅務局。

各項稅收主要數據

香港主要稅收種類

1、利得稅

利得稅是指根據課稅年度內的應評稅利潤(即一個財政年度的凈利潤)而征收的。

凡在香港經營任何行業、專業或業務而從該行業、專業或業務獲得于香港產生或得自香港的所有利潤(出售資本、資產所得的利潤除外)的人士,包括法團、合伙商號、信托人或團體,均需繳稅,征稅對象并無香港居民或非香港居民的分別。

2、薪俸稅

薪俸稅是納稅人為在香港工作所賺取的入息所繳交的稅款。政府會對薪俸稅納稅人提供各種免稅額,扣除免稅額后會按一個累進的征稅率征稅。惟所征收的薪俸稅款,不會超過按標準稅率(即未扣除免稅額的應課稅入息的某一個固定百分比)所征收的稅款。

任何人士于香港產生或得自香港的職位、受雇工作而獲得之收入,減去允許之扣除(個人免稅額或慈善捐款)后,必須交納2%-20%的薪俸稅。目前,薪俸稅率分2% 、8% 、14%和20% 四個等級。

3、物業稅

物業稅是納稅人為在香港持有物業并出租賺取利潤所繳交的稅款。只持有物業不須繳交物業稅,但仍須繳交差餉(部分物業更須繳納地租)。

4、個人入息課稅

個人入息課稅是指為需要同時繳交薪俸稅、利得稅及/或物業稅的納稅人所提供的一項稅務寬減。

稅務局會對選擇個人入息課稅的人士的所有收入(即薪俸稅、利得稅及/或物業稅所列明的各種應課稅收入)合并,并以薪俸稅稅率課稅,并享有薪俸稅列明的免稅額。

因利得稅及物業稅不可享有薪俸稅免稅額,并以一個固定稅率課稅,薪俸稅則有一個累進稅階(最初的稅階稅率非常低),并享有各種薪俸稅免稅額,選擇個人入息課稅可以令所有入息一并當作薪俸稅處理,因而減低稅項。

香港是一個稅基窄、稅種少、稅法簡單的最自由的貿易通商港口。香港稅收雖然簡單,但是為了更好地在香港規劃稅籌,熟悉香港的稅務非常有必要。

如果發現無法在稅務申報截至日期前完成稅務申報工作,必須及時向香港稅務局申請延期報稅。如果即不申請延期報稅,也沒有按時完成稅務申報工作,那么香港稅務局會認為納稅人惡意拒絕報稅,會直接將該公司告上法庭,要求法庭進行懲戒處罰。